こんにちは賢人(けんと)です。

海外積立の比較記事から質問をいただくことが増えてきましたので、今回はプレミアアシュアランス・プレミアトラスト(通称PA)という会社について記事にしました。

比較的新しい会社でITAよりも日本に入ってきたのが遅いので、まだあまり知らない方も多いかもしれません。

ITAについての記事はこちら

「【海外積立投資】インベスターズトラスト(ITA)ってどんな会社?評判は?」

プレミアトラスト(Premier Trust/通称PA)

プレミアトラスト(Premier Trust/通称PA)

公式HP(Premier Assurance Group)

公式HP(Premier Trust)

Premier Trust(プレミアトラスト)は、イギリス領ヴァージン諸島(BVI)に籍をおく信託会社です。

イギリス領ヴァージン諸島(BVI)は、カリブ海の西インド諸島にあるイギリスの海外領土(自治領)です。ヴァージン諸島の東側半分がイギリス領、西側はアメリカ領のヴァージン諸島という構成になっています。

イギリス領ヴァージン諸島(BVI)は、タックスヘイブン(租税回避地)の代表的な地域として知られています。

Premier Trustなのに「なぜPAと呼ばれるのか」というと、Premier Trustの属しているのがPremier Assurance Groupだからです。

Premier Assurance Groupはフロリダ州マイアミに籍をおく保険のグループ会社です。ここからPAと呼んでいるわけです。

なので厳密にいうと、海外積立投資を行う場合、

保険グループであるPA(Premier Assurance Group)

のグループ会社の

信託会社であるPT(Premier Trust)と契約を交わす

ことになります。なので、発行されるポリシー(証券)はPremier Trustのものとなります。(WEB上で確認できるだけですが)

Premier Assurance Groupは2005年に設立

(1996年創業のWEAを買収しているため、歴史はすこし上乗せされます)

Premier Trustは2007年に設立

とまだ10年ほどですが、すでに世界100カ国で顧客を獲得しています。

Premier Assurance Groupは、もともとゼネラル・エレクトリック(General Electric Company、通称: GE)のエンジニア2名が設立した会社で、非常にIT化が進んだ会社です。

業務におけるかなりの工程がデジタル化されているため、顧客管理に人材がさほど必要ではなく、従業員数は66名ほどのコンパクトな会社です。そのため手数料もかなり抑えられています。

コンパクトでありながらその信頼度は高く、PAグループは325年間もの長い間保険業界でリーダー的立場にあるロイズ(Lloyd’s)保険市場のカバーホルダー認可を受けています。

おいしいチョコレートの会社とは関係ありません。笑

カバーホルダーとは、保険を請け負うことができるライセンスのことです。こうした名門企業と連携することで世界的に有名で信頼のあるグローバルカストディアン(資産保管機関)やアセット・マネージャー(資産運用会社)を最大限に活用できるのが強みです。

PAは、セイブルトラストという第三者機関をたてて投資家の資産資金は一切預からないという体制をとっており、徹底して非常に透明性が高い経営を行っていると言えます。

また、信託保全口座は世界最大級のプライベートバンク部門をもつスイス・ユニオン銀行(UBS)の信託口座であるため信頼性も高いといえます。

日本では、UBS証券株式会社、UBS銀行東京支店、UBSアセット・マネジメント株式会社の3法人が存在していて、東京・大阪・名古屋に現在はオフィスをかまえています。

プレミアトラストの評判は?

プレミアアシュアランスグループ及び、プレミアトラストは格付けを取得していません。

インベスターズトラスト(ITA)は米国の格付け会社A.M.ベストより財務力格付け評価を得ていましたが、プレミアアシュアランスおよびプレミアトラスト(通称PA)はなぜ格付けを取得していないんでしょうか?

答えは、PAが運用資金の管理をしていないためです。

ITAの場合は、顧客から預かった資産をバンク・オブ・アメリカというアメリカ最大級の金融機関の信託口座で管理しています。

PAの場合、セイブルトラストが、顧客から預かった資産をスイス・ユニオン銀行(UBS)の信託口座を管理しています。

つまり、PAは顧客から預かった資産に一切手をつけないという構造になっています。

UBSグループは、S&Pの格付けでA-、Fitchの格付けでA+と高い格付けを獲得している金融グループです。

セイブルトラストは世界的金融センターでもあるBVIの認可を受けた信託会社で、半年に1度、BVI政府に報告義務を持っています。

さらにUBSもセイブルトラストについて3ヶ月に1回、財務調査を行っています。

プレミアトラスト(Premier Trust/通称PA)の商品

積立+元本確保型プラン Provest Principal Protection

(プロベストプリンシパルプロテクション)

プレミアトラスト(通称PA)の代表的な商品といえば、

Provest Principal Protection

(プロベストプリンシパルプロテクション)

でしょう。

この商品は、

- 年利約4.3%〜上限無し

- インデックス(INDEX)を5つまで選択して運用

- 運用成績が悪くても、

15年時点で最低でも元本確保140%(総拠出額に対して)

20年時点で最低でも元本確保150%(総拠出額に対して)

25年時点で最低でも元本確保160%(総拠出額に対して) - 10年目に10年間分の拠出額の10%のボーナス付与

以降、5年ごとに5年分の拠出額の8%のボーナス付与

という日本ではとても考えられないような商品です。

PA積立型プラン Provest Principal Protection(プロベストプリンシパルプロテクション)

| 商品名 | Provest Principal Protection(プロベストプリンシパルプロテクション) |

|---|---|

| 最低拠出金 | 年間2,400ドル〜/ユーロ/英ポンド/豪ドル |

| 投資期間 | 15年・20年・25年 |

| 契約可能年齢 | 18〜80歳 |

| 元本確保 (プリンシパルプロテクション) |

|

| 選択可能インデックス |

※このうち最低20%から最高で5つ選択可能(途中変更不可) |

| 死亡給付金保障 | 解約返戻金の101% (開始5年間は、支払い合計金額または解約返戻金×101%で大きい方) |

| 年間管理手数料 | ■ |

| プラン手数料 | ■ |

| スプレッドチャージ | ■ |

| クレジットカード手数料 | 無料 |

| 解約手数料 | 解約時の残存契約年数に基づく年間管理手数料と同額 |

| ロイヤリティボーナス |

|

| 一部引き出し | 原則不可。プロテクションが無効になる。 |

年間2,400ドルから始められるので月200ドルから、日本円にするとおよそ2万円前後から始められます。

※PA社からの依頼により一部手数料の数字を伏せてあります。

インデックス(INDEX)とは

ここでいうインデックス(INDEX)とは、ある指標(インデックス)と同じ値動きを目指す運用をするファンドのことです。

日本でいうと日経平均株価や東証株価指数などが代表的な指標でしょう。これらの動きに連動するファンドのことをインデックスファンドと言います。

元本確保されている上に、比較的少額から始められるので、年金の足しにもいいですし、学資保険代わりに子供の受験費用等に向けて15年間運用するのが簡単で非常に効果的と言えるでしょう。

また、こうした積立による資産運用では、クレジットカードから毎月自動で引き落とされるので、天引き効果で効果的に強制貯金できるので、貯金が苦手な人におすすめですね。

例1)運用が悪く元本確保140%の場合

子供が3歳になるまでに月々200ドル(約2万円)でプロベストプリンシパルプロテクションで積立開始

年間拠出額2,400ドル×15年間=36,000ドル(約360万円)

元本確保(プロテクション)は、総拠出額に対して140%なので、15年後に50,400ドル(約504万円)になります。

50,400ドル−36,000ドル=14,400ドル

14,400ドルの利益に対して税金がかかります。

14,400ドルに20.315%の所得税が引かれて約11,474ドル(約114万円)が利益になり、子供が18歳を迎える頃に手元に約474万円の資産が出来上がります。

※かかる税金については税理士さんなどにきちんと相談しましょう。

これだけの資産があれば、子供の受験費用、入学費用、引っ越し費用等を差し引いてもおつりがくるでしょう。

次は自分たちの老後や将来に向けての資産運用や投資法に回すといいでしょう。

ちなみに、ロイヤリティボーナスは10年目、15年目にそれぞれ付与されますが、元本確保は拠出額に対して140%なので、この額になります。

例2)運用が良く年利9%で運用できた場合

※インデックスに対するスプレッドチャージがシミュレーションには含まれていないため、

実際は10.5〜11%くらいで運用された場合の数字だと認識しておいてください

子供が3歳になるまでに月々200ドル(約2万円)でプロベストプリンシパルプロテクションで積立開始

年間拠出額2,400ドル×15年間=36,000ドル(約360万円)

ですが年利9%で運用できた場合、

| 1年目 | $2,404.78 |

| 2年目 | $4,978.20 |

| 3年目 | $7,735.43 |

| 4年目 | $10,693.01 |

| 5年目 | $13,868.99 |

| 6年目 | $17,283.01 |

| 7年目 | $20,956.49 |

| 8年目 | $24,912.80 |

| 9年目 | $29,177.38 |

| 10年目 | $36,177.99 |

| 11年目 | $41,360.85 |

| 12年目 | $46,962.37 |

| 13年目 | $53,020.24 |

| 14年目 | $59,575.52 |

| 15年目 | $67,632.99 |

手数料などを差し引きながら、10年目、15年目にロイヤリティボーナスが加算され、結果的に15年後に67,632ドル(約676万円)になります。

67,632ドル−36,000ドル=31,632ドル

31,632ドルの利益に対して税金がかかります。

31,632ドルに20.315%の所得税が引かれて25,205ドル(約252万円)が利益になり、子供が18歳を迎える頃に手元に約612万円の資産が出来上がります。

※かかる税金については税理士さんなどにきちんと相談しましょう。

月々2万円を15年積み立てるだけで、これだけの資産を作ることが可能なので、非常に魅力的ですね。

ちなみに、10年バーションのProvest Principal Protection(プロベストプリンシパルプロテクション)もあります。

こうしたシミュレーションを出すことも可能なので、もしシミュレーションしてほしい人がいたら連絡してください。

どのインデックスを選択すればいいのか?

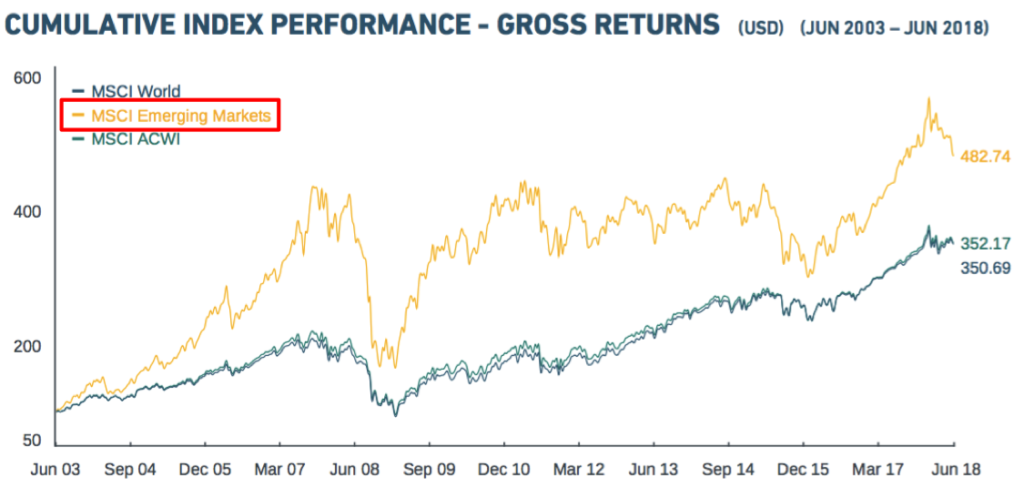

選択するINDEXは、

- S&P 500

S&Pが算出しているアメリカの代表的な株価指数 - MSCI ACWI IMI

米国のMSCI Inc.が算出している世界の株式を対象とした株価指数

- S&P Asia 50

S&Pが算出している先進国、新興国(エマージング)を含む約30か国の株価指数

- FTSE 100

ロンドン証券取引所(LSE)における株価指数で、英国の代表的な株価指数

- EURO STOXX 50

STOXXが算出する、ユーロ圏12カ国の上位銘柄により構成される株価指数

- MSCI EAFE

米MSCI社が提供する先進国24か国、新興国(エマージング)21か国、フロンティア国25か国の約70か国の株価指数

- MSCI Emerging Markets IMI

米MSCI社が提供する新興国23カ国の、小型株式も含む株価指数

- MSCI World

米MSCI社が提供する先進国23カ国に上場する大・中型株を対象した株価指数

の8つがあり、これらの中から最低20%で最大で5つ選択することが可能です。

(ただしMSCI EAFE、MSCI World、FTSE 100はユーロやポンドで積立の場合しか選択できないため、実質の選択肢は5つです)

もちろん、この海外積立投資で

「何を目的にするか」「どの程度増やしたいのか」

によって、選択するインデックスは変わってくると思います。

「賢ちゃん的にはどうなのよ?」

と言われると、賢人的にはMSCI Emerging Markets IMIとS&P500を好きな割合で……とかが無難にいいんじゃないかな〜と思います。

(出典:https://www.msci.com/documents/10199/97e25eb7-9bd0-4204-bea9-077095acf1d3)

MSCI Emerging Markets IMIに関しては、これから新興国が世界経済を牽引していくことを考えて選択に入れています。

(出典:googleで「S&P500」で検索)

が、多少リスクがあるため、長期的に成長を続けているS&P500を組み込んでリスクを分散してやるのがいいのかな、と。

まぁ、あくまで一例ですけどね。

目的や好みによってこの辺は買えると良いでしょう。こういうの考えるのも結構楽しいものですよ。元本確保があるので、冒険もしやすいですし。

一括+元本確保型プラン Premier Principal Protection

(プレミアプリンシパルプロテクション)

この

Premier Principal Protection

(プレミアプリンシパルプロテクション)

は積立を行う商品ではなく、一括で拠出金を納入して運用していく商品です。

この商品は、

- 最低10,000ドルから一括投資

- インデックス(INDEX)を5つまで選択して運用

- 運用成績が悪くても、

満期時点で最低でも元本確保100%※ - 5年・7年・10年の3種の期間を設定可能

(満期後の運用継続は不可) - 各期間終了後にロイヤリティボーナスが発生

5年の場合1.5%

7年の場合3.0%

10年の場合5.0%

PA一括型プラン Premier Principal Protection(プレミアプリンシパルプロテクション)

| 商品名 | Premier Principal Protection(プレミアプリンシパルプロテクション) |

|---|---|

| 最低拠出金 | 10,000ドル〜/ユーロ/英ポンド/豪ドル |

| 投資期間 | 5年・7年・10年 |

| 契約可能年齢 | 18〜80歳 |

| 元本確保 (プリンシパルプロテクション) |

満期時100% |

| 選択可能インデックス |

※このうち最低20%から最高で5つ選択可能(途中変更不可) |

| 死亡給付金保障 | 解約返戻金の101% (開始5年間は、支払い合計金額または解約返戻金×101%で大きい方) |

| 年間管理手数料 |

|

| プラン手数料 | ■ |

| クレジットカード手数料 | ■ |

| 解約手数料 | 解約時の残存契約年数に基づく年間管理手数料と同額 |

| ロイヤリティボーナス |

|

| 一部引き出し | 原則不可。プロテクションが無効になる。 |

という商品です。

一括で投資できるほどの資金があるのなら、賢人的には海外不動産などに投資したほうがいいと思っているので、あまりおすすめする状況がないっちゃないのがこの商品です。笑

まぁ海外不動産に抵抗がある人も少なからずいると思うので、そういった場合はこの商品は選択肢に入るでしょう。もしくは、後述する元本確保を外した「Premier」という積極的に運用成績を目指すタイプの方も選択肢にはいるでしょう。

例えば、最近だとクレジットカードのキャンペーンでボーナスポイントをもらうために数ヶ月以内に100万円分の決済をしないといけない人に「こういう手がありますよ」って教えてあげたこともありました。

とりあえず、Premier Principal Protection(プレミアプリンシパルプロテクション)を最低開始金額の10,000ドルで10年で契約した場合について見てみましょう。

例1)運用が悪く元本確保100%の場合

一括支払いの10,000ドルがそのまま元本確保となります。

そのまんま…といいたいところですが、実は実際はこれより額が少なくなるようです。

実は、Provest PPの元本確保と違って、Premier PPは「拠出額に対して」ではありません。

Premier PPは拠出額から手数料負担を除いた分が元本確保されます。

ロイヤリティボーナスが発生するのである程度は手数料が相殺できて100%に近くはなりますが、払い込んだ分そのまま100%が確保されるワケではないということを覚えておきましょう。

まぁ、よほど変なインデックス構成にしない限りは、元本確保に頼ることはないと思いますが。

例2)運用が良く10.5%で運用できた場合

| 1年目 | $10,671.14 |

| 2年目 | $11,402.69 |

| 3年目 | $12,200.08 |

| 4年目 | $13,069.23 |

| 5年目 | $14,016.60 |

| 6年目 | $15,049.24 |

| 7年目 | $16,174.81 |

| 8年目 | $17,401.69 |

| 9年目 | $18,738.99 |

| 10年目 | $20,696.64 |

手数料やロイヤリティボーナスを含めるとこうした増加をして10年後に20,696ドルになります。

20,696ドル−10,000ドル=10,696ドル

10,696ドルの利益に対して税金がかかります。

10,696ドルに20.315%の所得税が引かれて約8,523ドル(約85万円)が利益になり、10年後に手元に約185万円の資産が出来上がります。

※かかる税金については税理士さんなどにきちんと相談しましょう。

手数料一切無しで年利9%で運用された場合が23,674ドルなので約3000ドル分が手数料として引かれていることになります。

とはいえ、元本が確保されている状態で運用できるというのは魅力的ですね。

一括型プラン Premier(プレミア)

この

Premier(プレミア)

は積立を行う商品ではなく、一括で拠出金を納入して運用していく商品です。

またPrincipal Protection(プリンシパルプロテクション)という文言がついていないことからもわかるように元本確保型ではありません。

この商品は、

- 最低10,000ドルから一括投資

- 世界の主要な資産運用会社からファンドを10つまで選択して運用

- 5年・7年・10年の3種の口座確立期間を設定可能

(確立期間終了後は継続して運用可能) - 各口座確立期間終了後にロイヤリティボーナスが発生

5年の場合1.5%

7年の場合3.0%

10年の場合5.0%

という商品です。

このPremierとPremier Principal Protectionの主な違いは

「元本確保型であるかどうか」「インデックス選択か、資産運用会社選択か」

という点が大きいでしょう。

ざっくり分けると

元本確保はないものの世界の主要な資産運用会社に任せて積極的に運用益を狙う「Premier」

元本確保+インデックスで安定性を目指す「Premier Principal Protection」

といった感じでしょうか。

例1)運用が悪く5.5%で運用された場合

| 1年目 | $10,181.64 |

| 2年目 | $10,370.55 |

| 3年目 | $10,567.01 |

| 4年目 | $10,771.33 |

| 5年目 | $10,983.83 |

| 6年目 | $11,204.82 |

| 7年目 | $11,434.66 |

| 8年目 | $11,673.69 |

| 9年目 | $11,922.28 |

| 10年目 | $12,680.81 |

| 11年目 | $13,136.04 |

| 12年目 | $13,609.48 |

| 13年目 | $14,101.86 |

| 14年目 | $14,613.94 |

| 15年目 | $15,146.49 |

手数料やロイヤリティボーナスを含めるとこうした増加をして10年後に12,680ドルになります。

12,680ドル−10,000ドル=2,680ドル

2,680ドルの利益に対して税金がかかります。

2,680ドルに20.315%の所得税が引かれて約2,135ドル(約21万円)が利益になり、10年後に手元に約121万円の資産が出来上がります。

※かかる税金については税理士さんなどにきちんと相談しましょう。

このPremierという商品は、今回10年タイプを選択しましたが、この期間で満期=解約ということではなく、あくまで満期=口座を確立させる期間という認識でいてください。

設定した10年を迎えることでロイヤリティボーナスが付与され、解約返戻金(解約した場合に帰ってくるお金)が100%(時価総額)になり、いつでも好きな時に解約や引き出しができつつ、運用を継続させることができます。

複利効果は、年数を重ねれば重ねるほど大きな効果を出しますので、築いた資金が必要になるまでは運用を続けるのも一つの手でしょう。

例2)運用が良く10.5%で運用された場合

| 1年目 | $10,671.14 |

| 2年目 | $11,402.69 |

| 3年目 | $12,200.08 |

| 4年目 | $13,069.23 |

| 5年目 | $14,016.60 |

| 6年目 | $15,049.24 |

| 7年目 | $16,174.81 |

| 8年目 | $17,401.69 |

| 9年目 | $18,738.99 |

| 10年目 | $20,696.64 |

| 11年目 | $22,504.83 |

| 12年目 | $24,475.77 |

| 13年目 | $26,624.09 |

| 14年目 | $28,965.76 |

| 15年目 | $31,518.18 |

手数料やロイヤリティボーナスを含めるとこうした増加をして10年後に20,696ドルになります。

20,696ドル−10,000ドル=10,696ドル

10,696ドルの利益に対して税金がかかります。

10,696ドルに20.315%の所得税が引かれて約8,523ドル(約85万円)が利益になり、10年後に手元に約185万円の資産が出来上がります。

※かかる税金については税理士さんなどにきちんと相談しましょう。

元本確保型のPremier PPと同額ではありませんか?

この記事では少し長くなってしまいますので、

こちらについては、別記事で比較して紹介しています。

元本確保と元本保証って違うの?

さて、ここまで「〜プリンシパルプロテクション」をいう商品を紹介してきましたが、「元本確保」という言葉がなんども出てきたと思います。

すると

「元本確保と元本保証ってなにが違うの?」

と思う方がいるでしょう。

元本保証とは

全ての運用期間および払出時において、元本割れしない(元本の額が減らない)ことを保証することをいいます。

例えば、銀行の預金などにおいて、1,000万円までは、万が一預け入れしている金融機関が破綻したとしても、預金保険機構が支払不能に陥った金融機関に代わって元金を保護するという意味と、金融機関自体が預金者に対して預金元本を保証するという2つの意味があります。

まぁ、基本的に「絶対に保証されるもの」という認識で構いませんが、「元本保証」を謳った投資詐欺も多くあるのが現状で、注意が必要です。

元本確保とは

元本確保とは、満期に最低限元本を払い戻せる方針のもとに運用されている金融商品のことです。

厳密には、元本保証とは違い100%の保証ではありませんが、複雑な計算や仕組みで元本金額をしっかり確保できるようになっているため安心できると言えるでしょう。

ただし、元本確保の場合は、全ての運用期間において元本割れしないわけではありません。基本的には満期時の場合のみに元本が保証されるので注意が必要です。

すごく簡単な仕組みで例えると、私がAさんからお金を預かって運用するとなった場合、私はAさんから預かったお金を金利の高い銀行に預金して金利で増やそうとしたとします。

※運用してねーじゃんというツッコミは無しで!笑

この場合、預けたAさんの預金は、その銀行によって元本保証されています。

しかし、この場合私がAさんに対して元本保証しているわけではなく、私がAさんの資産を預けている銀行が元本保証しているわけなので、私がAさんに対して元本確保した運用を行っているということになります。

今回のプレミアトラスト(PA)の「〜プリンシパルプロテクション」という商品の場合は、PAとUBSが手を組んで、年利約4.3%の利回りを確保することのできる商品を開発して、商品としているというわけです。

よくある質問集

もしPAやセイブルトラストが倒産したらどうなるの?

プレミアアシュアランス及びプレミアトラスト(通称PA)は、投資家の資産を管理していないため、PAが破綻した場合でも、投資家の資産に影響は基本的にありません。

そのため、UBSの信託口座において時価総額(積立額ではなく、その時の価格)で100%保全されます。

セイブルトラストが破綻した場合、これも同様に投資家の資産に影響は基本的にありません。

UBSの信託口座において時価総額(積立額ではなく、その時の価格)で100%保全されます。

途中で支払いを一時的に停止することはできますか?

原則として、途中での支払停止はできません。

支払不能の状態が60日間を経過すると、元本確保(プロテクション)の権利を失います。

プロテクションはずれちゃうともったいないので、現実的な金額を積立ましょう。

月々200ドルでもしっかりとした資産が作れますので、ぶっちゃけよほど余裕がない限りは200ドルでも十分と思います。

そりゃあ月500ドルとか積み立てた方がお金は貯まるし増えますが、続かなければ意味がありません。続けられるならもちろん額はあげてもいいです。

月2万円程度と考えると、出費が重なって危なそうな月があっても、最悪土日にアルバイトや何か売ったりとかすればなんとかなる額ですからね。

運用状況はチェックできますか?

当然です。

新規申込みをすると、メールが自動配信されてきます。

メールに記載のIDとパスワードを利用すると、インターネット上のマイページにログインすることができます。

このマイページ内で運用状況がチェックできる他、プロフィール等の変更も行うことができます。

まとめ

他にも

- 満期を迎えた後に運用をつづけることができるのか

- 増額は可能なのか、その場合の手数料は?

- 解約金はいくらなのか

など、細かい質問などいろいろあるでしょうが、ぜひそれらは個別に連絡いただければと思います。

なにしろ、投資者の状況や契約商品で変わる部分も多いですからね。

どんな商品であれ、信頼できる人やサイト、あるいは複数のサイトで裏付けなどを取りながら、時には積極的に質問するくらい詳しく学んで、自分の将来ためのライププランを考え、いざ始めるならば満期まで継続する意志を強くもつくらいの覚悟が必要とも言えます。

「〜プリンシパルプロテクション」シリーズは元本確保型なので、精神的にも気楽に投資しやすい商品です。

特に、積立型のプロベストプリンシパルプロテクションは非常に魅力的です。

インベスターズトラスト(ITA)が提供しているS&P%500 Indexも元本確保型の商品ですが、元本確保分以上のリターンを目指すのであれば、ITAのものと比べると賢人的にはPAの方がおすすめです。

というのも、ITAの方は

- S&P500しか選択できない(=アメリカの状況に依存してしまう)

- PAのプロベストプリンシパルプロテクションより手数料が高い

のです。

Evolutionという圧倒的に手数料の安い商品を提供しているITAですが、元本保証型商品の場合はPAよりも手数料が高くなることがあるのです。ただしライダーという特約を使うなら話は別です。

実際今回のPAの記事とITAの記事で元本確保型商品15年で築ける資産を比較してみるとPAの方が高いことがわかります。

ITAについての記事はこちら

さて、ちなみに国内の商品で「元本確保×積立」となると代表的なのがiDeCo(イデコ)で年金保険を購入する場合などがありますね。

「スミセイの積立年金5年」や「第一のつみたて年金保険5年」が元本確保型としてSBI証券のiDeCoで購入できます。

元本確保されているとはいえ、利率はスミセイが保証利率0.005%、第一が0.05%とPAの足元にも及びません^^;

もちろんiDeCoは控除や非課税といったメリットがあるので、一概には比較できませんけどね?にしたってこの差は大きいです。

またiDeCoの場合は、個人型確定拠出年金ですから、原則として60歳まで引き出しができません。これもまたデメリットですね。

もっと細かい質問やデメリットが聞いてみたい、シミュレーション出して欲しい!などありましたら、想定している金額などを添えて、気軽に質問・相談ください。

賢人オリジナルのメールマガジン

(登録はこちらからでもできます)

賢人オリジナル

誰でも楽々資産運用スターターキット

(対象:初心者~上級者まで)

というメルマガでは、

資産運用に対する基本的な考え方から

実際にとるべき行動

実際にとることのできる選択肢

を全7回のメールでお伝えしています。

この方法なら誰でも簡単に資産運用をスタートすることができますし、

こうした基本的な考えや情報を持っていれば、

他の投資案件などのモノサシにもなりますから

ぜひ一度読んでみてください。

投資や資産運用に関する情報は世の中に溢れています。

しかし、溢れているからこそ

何が良くて何が悪いのか

を判断するための知識が必要です。

その知識を手に入れるには時間がかかりますが、

このメルマガでは、賢人が吟味し判断したノウハウが詰め込んであります。

読んで損することは絶対ありません!

今回紹介した投資手法などについて興味のある方、海外積立のシミュレーションをして欲しい方などいらっしゃいましたら連絡ください。

投資や資産運用に関する相談

- 「老後資金の相談にのってほしい」

- 「いい投資先を紹介して欲しい」

- 「資産運用は何から始めればいいのか」

- 「対面で相談できる人を紹介して欲しい」

- 「今契約している商品の相談にのってほしい」

などなど、気軽にご相談ください!

メールで相談する場合

kento.kaigai.inv☆gmail.com

☆を@に変えてください

※メールだと埋もれてしまうことがありますので

できるだけLINEでいただいたほうが確実です!

LINEで相談する場合

こちらからLINE@に登録して連絡ください。

現在LINE@登録者数2000人を目指しています。

(みなさんのおかげで1000人突破しました!)

もしよろしければご協力ください!