こんにちは賢人(けんと)です。

このブログをご覧の方には給与所得者

いわゆるサラリーマンの方が多いと思います。

では、サラリーマンのみなさんは「資産運用」を始めようと思った時にどう行動しますか?

多くの人が、とりあえず銀行や証券会社などの金融機関へ相談にいくことでしょう。

そして、資産運用をはじめるなら「投資信託」

そんな感じで銀行や証券会社の人におすすめされませんでしたか?

あるいは、「とりあえず投資信託から始めてみようかな」

という気持ちで投資信託に手を出していませんか?

さて、今回の記事では、

そもそも「本当に運用を任せて良いのか?」

という点に関して話をしていきたいと思います。

投資信託とは

「投資信託」とは、

一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家が行います。(出典:一般社団法人 投資信託協会)

つまり、投資を信じて託すということです。

イチ投資家が投資できる対象には限りがあります。

株にしたって1銘柄買うのにおよそ20万円以上はかかります。

買った1銘柄が値上がりすればしっかりと利益が取れますが、下がってしまうと当然損失を出してしまいます。

投資を行う際は、ある程度資産を分散させるべきです。

そういった観点から株式投資を行う場合でも、1つの銘柄に一点集中するのではなく数銘柄持っておくべきでしょう。

しかし、先ほどもいったように1銘柄につき20万円以上かかってしまうため、あまり複数に投資する余力のない人も多いでしょう。

資産分散という観点からいうと、株の銘柄だけでなく、そもそも株式投資以外の投資を行うことも基本となるため、より資金的な余裕が少なくなるでしょう。

その点、投資信託では、投資家から集めたお金をひとつの大きな資金としてまとめて運用されるため、少額の投資でも数十〜数百の株や債券に投資したことになり、分散効果が得られます。

(もちろん選択するファンド次第なところはありますが)

こういう目線でみると投資信託は非常に良い商品でしょう。

しかし、金融機関の言いなりになって投資をしてはいけません。

投資信託の手数料

先に言っておきますが、私は金融機関で働いている方々を否定しているわけではありません。

日本における投資信託の扱いに関する構造そのものに理由があるのです。

投資信託で発生する手数料には主に

- 購入時に発生する買付手数料(販売手数料・申し込み手数料)

- 保有中に発生する信託手数料(信託報酬)

があります。

他にも監査報酬や信託財産留保額や換金手数料などもあります。

銀行や証券会社などの金融機関はこうした手数料を収入としています。

基本的に銀行は、お金を借りて(預金)、お金を貸す(融資)ことで、預金金利と貸し出し金利の差分で儲ける形態を昔から続けています。

しかし、現在ではマイナス金利や、貸出先の不足などで、このビジネスモデルがうまく機能しているとは言えません。

そのため、銀行が融資を行わず、そのかわりに国債を購入するなどしているため、経済の活性化に繋がらないという状況になっています。

これをよく思わない日銀は、銀行が一定金額を超えて購入された国債に0.1%のマイナス金利を課すなどの対策をとりました。

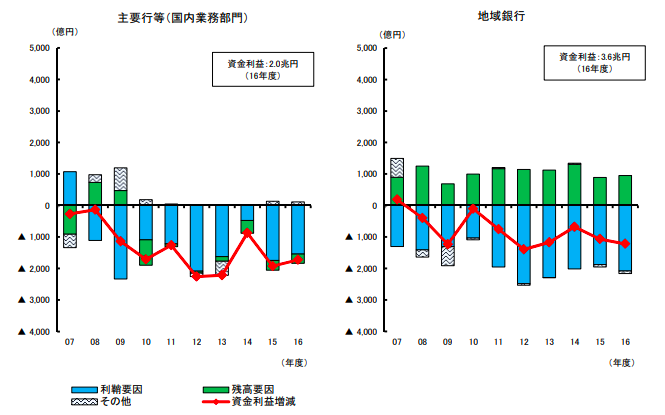

以下は金融庁が出しているデータです。

2007年から銀行の預金と融資の差額での利益が下降線を辿っているのがわかります。

引用:資金利益の増減要因の推移

こうなってしまうと銀行はこれまでのビジネスモデル以外の収入に力を入れなければならなくなります。

そのうちの1つが投資信託の手数料収入です。

そのため大手の銀行はそのネームバリューを活用し、お金を集めようとしています。

- 購入時に発生する買付手数料(販売手数料・申し込み手数料)

- 保有中に発生する信託手数料(信託報酬)

投資信託が売れれば買付手数料が入り、そのまま運用していれば「投資信託のパフォーマンスに関係なく」信託手数料が毎年入ってくるわけです。

だからこそ、こぞって広告などを出して人を集めようとしているわけです。

最近では積立NISAやiDeco(イデコ)という仕組みも登場し、より投資信託への関心は高まっています。

投資信託のデメリット

先ほどちらっと書いたんですが、日本の投資信託の仕組みには決定的なデメリットが存在します。

投資信託が売れれば買付手数料が入り、そのまま運用していれば「投資信託のパフォーマンスに関係なく」信託手数料が毎年入ってくるわけです。

金融機関が積極的に投資信託をおすすめしてくるのはその手数料収入を目的としたものだというのは理解していただけたと思いますが、

その手数料は、パフォーマンスに一切影響されないのです。

つまり、資産運用を目的として相談にいったはずの金融機関は、本当に資産を増やしてくれようとするのでしょうか?

各金融機関で働く社員は、自分の勤め先のために資金を集める努力をします。そして、一生懸命営業して契約をとるでしょう。

しかし、その後の運用のフォローはできているのでしょうか?

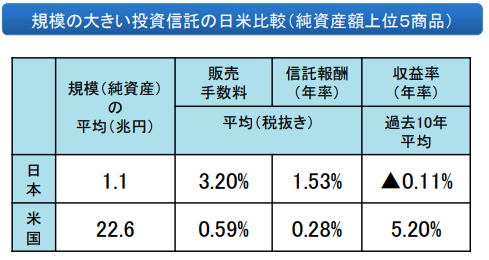

以下は、規模の大きい投資信託の日米の比較です。

引用:金融庁

米国と比べて、日本は販売手数料・信託手数料がともに5倍近く高いことがわかるかと思います。

その上、過去10年間の運用収益率が日本は-0.11%、米国が+5.2%です。

手数料が高いだけで、運用益がでていないのです。

もう意味がわかりませんね^^;

手数料収入を目的として投資家の資産の増加にまでコミットしていない日本の金融機関を信用して本当にいいでしょうか?

しかも投資信託の購入や売却を繰り返すことで、金融機関はその都度手数料収入を得ることができるので、営業マンはさらに銘柄替えなどを提案してくるでしょう。いわゆる回転売買ですね。

投資信託自体は良い商品もありますから、投資対象として決して悪いものではありません。

ただ、判断を金融期間に丸投げにして信用しすぎることが非常に危険なのはおわかりいただけたでしょうか。

2016年の金融庁金融審査会は、日本の投資信託の販売方法や手数料のあり方が「顧客本位とはいえない」と指摘しいるくらいですからね。

その一方で、海外ではいわゆる成功報酬型の手数料がかかることが多いのです。

これなら投資家の資産が増えれば増えるほど運用側も手数料が増えることになるので、WIN-WINの関係を築けますよね。

まとめ

投資信託は良い商品です。

しかし、金融機関の言いなりになってはいけません。

それが仮にプライベートバンクサービスだったとしてもです。

投資信託をどうしても買いたいのなら、知識をつけるというのがまず手です。

王道ですね。

もしくは投資家に聞いてみるのもいいでしょう。

どんな投資信託がいいのか、どういう基準で判断するべきなのかなど教えてくれるかもしれません。

賢人に連絡いただいてもいいですよ。

しかし、何も投資信託で資産運用しなければいけないというわけではありません。

資産運用には他にも選択肢がありますし、

日本の将来を考えると円のみで資産運用するのは少しリスクが高いです。

賢人もやってる海外積立や海外不動産への投資など他の選択肢を検討してみるのもありでしょう。

賢人オリジナルのメールマガジン

(登録はこちらからでもできます)

賢人オリジナル

誰でも楽々資産運用スターターキット

(対象:初心者~上級者まで)

というメルマガでは、

資産運用に対する基本的な考え方から

実際にとるべき行動

実際にとることのできる選択肢

を全7回のメールでお伝えしています。

この方法なら誰でも簡単に資産運用をスタートすることができますし、

こうした基本的な考えや情報を持っていれば、

他の投資案件などのモノサシにもなりますから

ぜひ一度読んでみてください。

投資や資産運用に関する情報は世の中に溢れています。

しかし、溢れているからこそ

何が良くて何が悪いのか

を判断するための知識が必要です。

その知識を手に入れるには時間がかかりますが、

このメルマガでは、賢人が吟味し判断したノウハウが詰め込んであります。

読んで損することは絶対ありません!

今回紹介した投資手法などについて興味のある方、海外積立のシミュレーションをして欲しい方などいらっしゃいましたら連絡ください。

投資や資産運用に関する相談

- 「老後資金の相談にのってほしい」

- 「いい投資先を紹介して欲しい」

- 「資産運用は何から始めればいいのか」

- 「対面で相談できる人を紹介して欲しい」

- 「今契約している商品の相談にのってほしい」

などなど、気軽にご相談ください!

メールで相談する場合

kento.kaigai.inv☆gmail.com

☆を@に変えてください

※メールだと埋もれてしまうことがありますので

できるだけLINEでいただいたほうが確実です!

LINEで相談する場合

こちらからLINE@に登録して連絡ください。

現在LINE@登録者数2000人を目指しています。

(みなさんのおかげで1000人突破しました!)

もしよろしければご協力ください!